こんにちは!

今回は、【所得拡大促進税制】という制度について取り上げたいと思います。

給与の支給額が前年度より増加した場合、法人税・所得税の税額控除が受けられる制度です。

以前からあった制度ですが、令和3年4月1日以後開始事業年度から、控除を受けるための要件が緩和されます。

つまり、(事業年度を1年間として)令和4年3月決算法人からこの制度が適用されることになります。

是非このブログで、変更後の制度内容についてチェックしてください(*‘∀‘)!!

(※ここでは、中小企業向けの内容のみを紹介し、大企業向けの内容は割愛します。)

まず初めに、こちらを確認していただきたいと思います。

所得拡大促進税制の内容は今後も改正の予定があります。

このブログでは、適用期間・制度内容に応じて下記のような名前をつけ、区分したいと思います。

【旧・所得拡大促進税制】:令和3年3月31日以前に開始した事業年度

【新・所得拡大促進税制】:令和3年4月1日以後に開始した事業年度

【賃上げ促進税制】:令和4年4月1日以後に開始した事業年度

※賃上げ促進税制は、まだ制度が確定しておらず内容が変わる可能性もあります。

当ブログでは、制度確定後に取り上げたいと思います。

今回ご説明するのは、【新・所得拡大促進税制】についてです。

それでは本題に入ります!制度の概要についてまとめてみました!

(ま、前置きが長いんだな…🍙)

■対象:

青色申告書を提出している中小企業や個人事業主

■適用期間:

法人の場合→令和3年4月1日以降に開始する事業年度

個人の場合→令和4年分

■控除を受けるための要件と控除率:

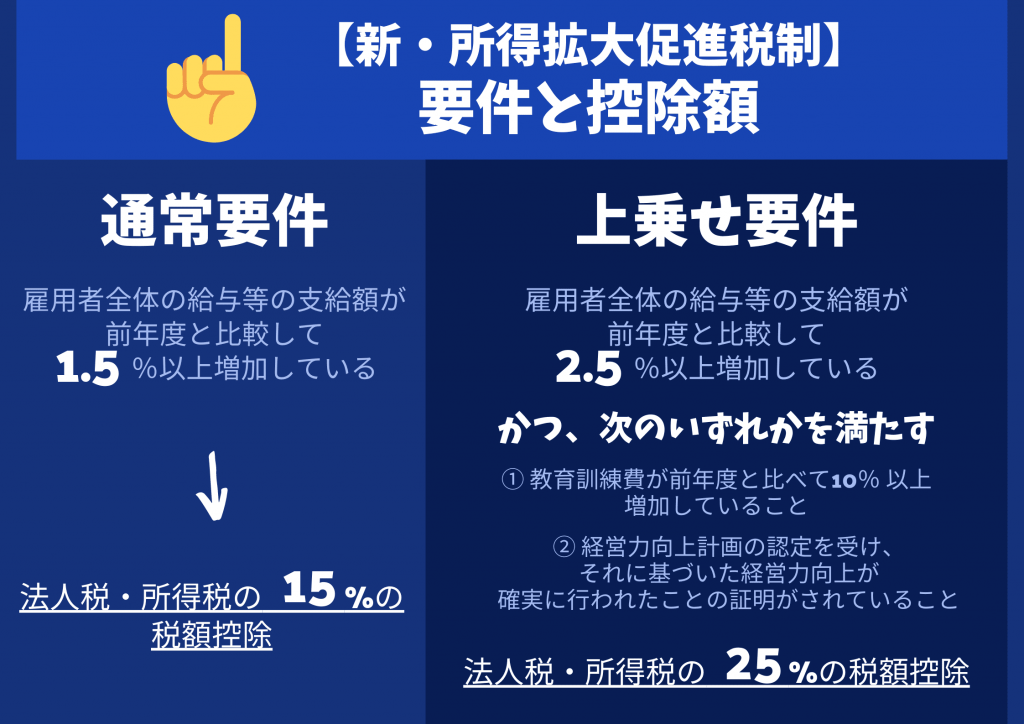

下の図をご覧ください。

■控除額の上限:

法人税額・所得税額の20%

まずは法人であれば決算報告書、個人であれば青色申告決算書を見て、通常要件を満たしているか確認してみましょう!

社員、パート、アルバイトの給料の支給額を足し合わせて前年度と比較します。

役員報酬は含まれませんのでご注意ください。

上乗せ要件にある「教育訓練費」とはなんだ?と思った方もいらっしゃると思います。

教育訓練費は、雇用者の職務に必要な知識や技術の習得・向上のために支出する費用です。

外部研修参加費、外部講師への謝金、外部施設の使用料、研修委託費などが挙げられます。

今回のブログは以上です。お疲れ様でした✨

現行制度は最大で25%の控除率ですが、賃上げ促進税制の控除率は最大40%の予定です。

要件にも改正があり、適用される法人・個人が増えると期待されます!

今後の情報にも注目ですね(^_-)-☆✨

制度についてもっと詳しく知りたい方は、中小企業庁のホームページがおすすめです♪

https://www.chusho.meti.go.jp/zaimu/zeisei/syotokukakudai.html

参考:

中小企業庁ホームページ

https://www.chusho.meti.go.jp/zaimu/zeisei/syotokukakudai.html